Die Fed und das Inflationsgespenst

Die Fed und das Inflationsgespenst

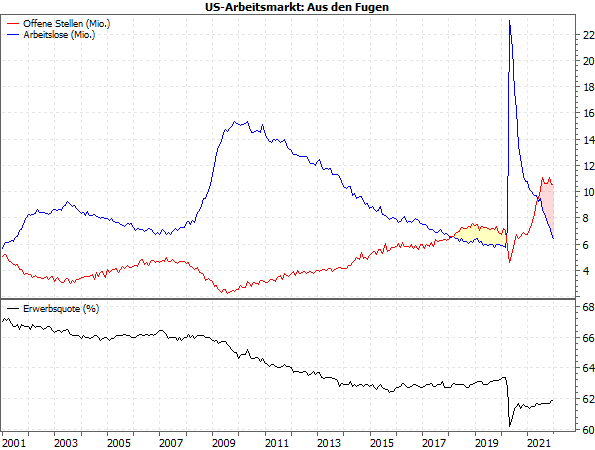

von Torsten EwertSehr verehrte Leserinnen und Leser, Die US-Indizes haben eine rabenschwarze Woche hinter sich: Der Nasdaq 100 fuhr den größten Wochenverlust seit dem Corona-Crash ein und verzeichnet den stärksten Jahresanfangsverlust seit der Finanzkrise. Da die Tech-Werte der Nasdaq auch im S&P 500 hoch gewichtet sind (aktuell: 28 %), gilt faktisch das Gleiche auch für den US-Leitindex. Die Ängste an den Märkten haben zugenommen Etwas besser sieht es nur für die Blue Chips des Dow Jones aus. Hier gab es Ende Oktober 2020 einen höheren Wochenverlust und in der großen Konsolidierung 2016 einen schlechteren Jahresstart. Es gibt mehrere Gründe für die Abschläge. Da ist zunächst natürlich der Ukraine-Konflikt, der sich in den vergangenen Tagen weiter verschärft hat. Das hat die generelle Abkehr der Anleger von den Tech-Werten verstärkt, die zum Teil immer noch massiv überbewertet sind. Diese werden zudem erneut durch steigende Zinsen belastet – die Rendite 10-jähriger US-Staatsanleihen stieg in der vergangenen Woche zwischenzeitlich bis auf 1,9 %, der höchste Wert seit gut zwei Jahren! Darüber hinaus kamen am Markt neue Zinsängste auf. Ob diese durch die steigenden Zinsen ausgelöst wurden oder ob die Zinsen durch die Zinsängste getrieben wurde, ist dabei belanglos. Fakt ist, dass die Märkte mittlerweile vier Zinserhöhungen in den USA eingepreist haben – und das, obwohl die Fed selbst bislang nur drei Zinserhöhungen angedeutet hat. Einige Beobachter wollen sogar Signale dafür erkannt haben, dass die Anleger bereits bei der Fed-Sitzung in dieser Woche mit einem Zinsschritt rechnen bzw. dass sie einen großen Zinsschritt erwarten (also 0,5 Prozentpunkte statt der üblichen 0,25). Das mag im Einzelfall so sein, die Daten geben das aber nicht her. Die Fed im Rally-Modus Wahrscheinlicher ist, dass eine andere Furcht im Markt steckt, und zwar, dass die Fed schon in diesem Jahr ihre Bilanz verkürzen wird, also Anleihen verkaufen könnte. Entsprechende Aussagen kamen auch schon von einigen Fed-Mitgliedern. Normalerweise ersetzt die Fed nach dem Ende eines Anleihekaufprogramms und dem Tapering – also dem Rückführen der Anleihekäufe – auslaufende Anleihen in gleicher Höhe durch neue. Dadurch bleiben ihre Bilanz und die Liquidität im Markt noch für einige Zeit konstant. Würde sie diesmal tatsächlich anders vorgehen, also quasi mit dem Ende von neuen Anleihekäufen die Zinsen erhöhen und noch im gleichen Jahr mit Anleiheverkäufen beginnen, wäre dies beispiellos in der Geschichte der Geldpolitik. Zum Vergleich: Nach der Finanzkrise hat der gesamte Prozess – von der Ankündigung des Taperings bis zum Beginn der Anleiheverkäufe fast 5 Jahre gedauert. Sollte die Fed ihn diesmal tatsächlich innerhalb eines Jahres durchziehen befände sie sich quasi in ihrem eigenen Rally-Modus! Ich erwarte allerdings nicht, dass die Fed derart rasant vorgeht. Zwar konnte man aus dem Fed-Protokoll der Dezember-Sitzung herauslesen, dass die Fed früher als bisher (selbst) erwartet, die Anleihen wieder zu verkaufen, also die Liquidität abzuziehen. Ein konkreter Zeitrahmen wurde dabei aber nicht genannt. Kann die Fed das Inflationsgespenst überhaupt verscheuchen? Überdies ist es so, dass die Zentralbanken ihre Maßnahmen – egal ob Zinserhöhungen oder Anleiheverkäufe – erst einmal wirken lassen. In der Regel zeigt z.B. eine Zinserhöhung erst nach 6 bis 12 Monaten einen spürbaren Effekt in der Volkswirtschaft, der es der Zentralbank erlaubt abzuschätzen, ob sie ausreichend war oder nicht. Daher wären schon das Auslaufen des Taperings im März und ein gleichzeitiger erster Zinsschritt sowie zwei weitere im Jahresverlauf Ausdruck einer gewissen Panikreaktion der Fed. Mit vernünftiger Notenbankpolitik hätte ein solcher geldpolitischer Eilmarsch aus meiner Sicht nichts mehr zu tun. Kritiker werfen der Fed daher auch vor, mit derart übereilten Schritten die US-Regierung unterstützen zu wollen, der im Kongress, aber auch in Umfragen die hohe Inflation angelastet wird. Der Hintergrund: In den USA stehen im November die Zwischenwahlen an, bei denen die regierenden Demokraten von US-Präsident Biden ihre Mehrheit im US-Kongress verlieren könnten. Ob das so ist oder nicht, sei dahingestellt. Die viel wichtigere Frage aus Sicht der Börsen, aber auch der Ökonomie ist jedoch, ob die Fed überhaupt in der Lage ist, das Inflationsgespenst zu verscheuchen, das inzwischen seit geraumer Zeit durch Börsen und Wirtschaft geistert. Bekanntlich stiegen die Preise vor allem aufgrund von zwei Faktoren: den hohen Energiepreisen und Lieferengpässen bzw. Material- und Rohstoffknappheit. Die Furcht vor dem Stagflationsszenario Ich kann aber nicht erkennen, dass eine der Maßnahmen, welche die Fed derzeit plant (bzw. die sie überhaupt ergreifen kann) eines dieser Probleme löst oder auch nur verringert. Eine Zinserhöhung oder ein Abzug von Liquidität wird weder die Ölpreise drücken noch Russland bewegen, ausreichend Gas nach Europa zu liefern und auch nicht einen Container mehr oder schneller über die Weltmeere schicken. Die aktuelle Situation erinnert vielmehr an die berüchtigte Stagflation der 1970er Jahre, als das Ölembargo der OPEC die Ölpreise explodieren ließ und in den Industrieländern Rezessionen auslöste. Zwar gelang es am Ende durch Zinserhöhungen und andere geldpolitische Maßnahmen die Inflation, die dadurch ausgelöst wurde einzudämmen, aber zuvor schoss sie durch die Decke und zwang die Wirtschaft in die Knie. Und es könnte gut sein, dass derzeit vor allem die Furcht vor diesem Szenario die Aktienmärkte drückt. Warum die Preise dauerhaft hoch bleiben werden Hinzu kommt, dass Untersuchungen von Ökonomen zeigen, dass rund die Hälfte der jüngsten Preissteigerungen durch Faktoren bestimmt wird, die nichts mit den Lockerungs- und Stützungsmaßnahmen von Zentralbanken und Regierung zu tun haben. Danach ist rund ein Viertel der Inflationstreiber auf die höheren Energiepreise zurückzuführen, während die Hälfte inzwischen allgemeiner Natur ist, also vor allem durch Zweitrundeneffekte der hohen Energiekosten bedingt ist. Darüber hinaus ist die Inflation nach den hohen Preissteigerungen des vergangenen Jahres ohnehin nicht wieder einzufangen. Die Zentralbanken hoffen, dass die Inflation spätestens im nächsten Jahr wieder in der Nähe ihres Zielwerts von 2 % liegen wird. Aber was bedeutet das? Es bedeutet, dass dann die Preise 2 % höher liegen werden als dieses Jahr. Aber da sie z.B. in den USA im Dezember um 7 % gestiegen sind, würden sie dann um mehr als 9 % über ihrem Wert von 2020 liegen. Die Preise werden also dauerhaft hoch bleiben – selbst wenn die Inflation auf 0 % sinkt. (Was nicht geschehen wird, weil die Zentralbanken dies mit allen Mitteln verhindern würden.) Denn eine Inflation von 0 % bedeute, dass die Preise nicht steigen. Sie sinken aber auch nicht! Und für alle Menschen die Löhne und Gehälter beziehen, ist die Konsequenz daraus, dass sie real weniger Einkommen haben, da sie für alles dauerhaft höhere Preise zahlen müssen. Es sei denn, ihre Löhne und Gehälter steigen ebenfalls in gleichem Maß. Der US-Arbeitsmarkt ist aus den Fugen Das wird mit Sicherheit geschehen – in den USA vielleicht noch eher als in Europa. Zwar werden die Arbeitnehmer schwerlich Lohnerhöhungen in ihren aktuellen Jobs durchsetzen können, aber derzeit ist der Arbeitsmarkt in den USA noch etwas aus den Fugen. So waren im Dezember mehr als 10 Mio. offene Stellen gemeldet, denen „nur“ 6,3 Mio. Arbeitslose gegenüberstehen (siehe rote Markierung im folgenden Chart):

Quelle: MarketMaker mit Daten des US Bureau of Labor Statistics Eine solche Konstellation gab es in den vergangenen 20 Jahren nur einmal: 2018/19 (siehe gelbe Markierung). Damals war die Diskrepanz aber sehr viel geringer als jetzt. Und normalerweise ist die Zahl der Arbeitslosen höher als die Zahl der offenen Stellen. Da der Arbeitsmarkt in den USA sehr flexibel ist, können derzeit Arbeitnehmer, die entsprechend mobil sind, problemlos einen neuen Job finden – der in der Regel (wegen der knappen Arbeitskräfte) besser bezahlt ist. Unter dem Strich steigen also durch dieses „Jobhopping“ die Löhne, denn die Firmen, denen Arbeitskräfte abspringen, müssen dann ebenfalls die Einstiegslöhne anheben, um ihre Lücken zu füllen. Schlägt die Fed in dieser Woche versöhnliche Töne an Es könnte natürlich sein, dass die Fed mit ihren Maßnahmen diese Diskrepanz abbauen will. Aber es ist fraglich, ob ihr das gelingt, denn Ökonomen führen diese Diskrepanz nicht darauf zurück, dass die Unternehmen zu übermütig produzieren, sondern weil in der Corona-Krise viele Arbeitnehmer – z.B. durch Frühverrentung – dauerhaft aus dem Arbeitsleben ausgeschieden sind. Das zeigt die Erwerbsquote – der prozentuale Anteil der Bevölkerung im erwerbstätigen Alter, der einer bezahlten Arbeit nachgeht oder aktiv eine Stelle sucht – sehr deutlich (siehe unterer Chartteil), die durch Corona stark gesunken ist und sich nur sehr schleppend erholt. Wenn also jetzt die Zinserhöhungen die Firmen zwingen, ihre Produktion zurückzufahren und offene Stellen zu streichen, wird das Lohnniveau, das gemessen an der Inflation zu niedrig ist, zementiert. Das dürfte den Konsum bremsen und die Verbraucherstimmung weiter drücken (siehe Börse-Intern vom 20.01.2022). Die Fed- wird also das Inflationsgespenst nicht verscheuchen können, egal was sie unternimmt. Ich könnte mir daher vorstellen, dass die US-Zentralbank in dieser Woche etwas versöhnlichere Töne anschlägt – nachdem sie die Märkte zuletzt eher geschockt hat. Auch angesichts der jüngsten Kursverluste an den Aktienmärkten wird die Fed kein Interesse daran haben, noch mehr Öl ins Feuer zu gießen. Jetzt kommt es auf die Gegenbewegung an! Daher besteht die Chance, dass spätestens nach der Fed-Sitzung eine Gegenreaktion einsetzt, die dann Aufschluss geben wird, wie angeschlagen die Aktienmärkte tatsächlich sind.

So sollte der Nasdaq 100 nun an der runden 14.000-Punkte-Marke wieder nach oben drehen, die er heute erreicht hat – eventuell nach einem kurzfristigen Fehlausbruch nach. Dabei wäre es natürlich wichtig, dass der Index so viele Unterstützungen wie möglich zurückgewinnt, die er zuletzt gebrochen hat. Das wird aber wohl außer von der Fed vor allem davon abhängen, wie sich die Lage in der Ukraine weiterentwickelt. Mit besten Grüßen Ihr Torsten Ewert

|