Die Mär vom falschen Präsidenten für die Aktienmärkte

Die Mär vom falschen Präsidenten für die Aktienmärkte

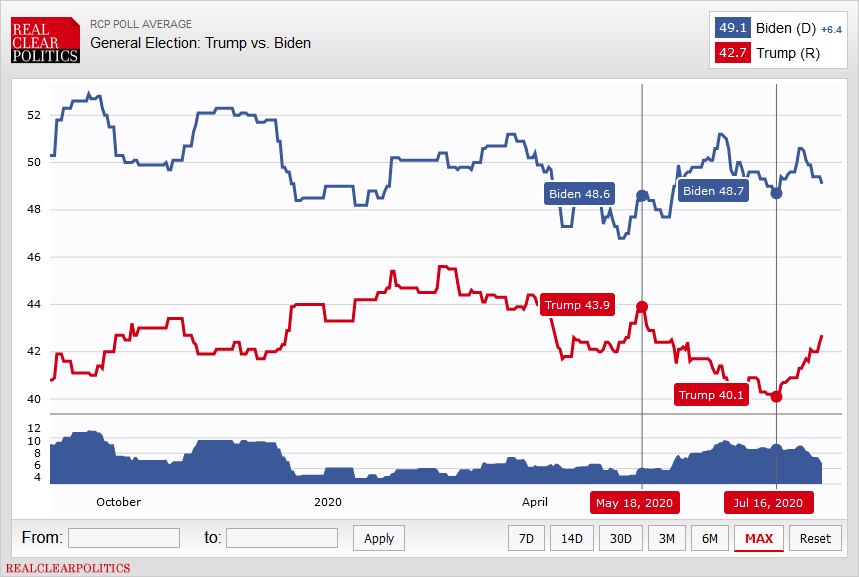

von Torsten EwertSehr verehrte Leserinnen und Leser, spätestens seit der Dollar deutlich schwächelt (und der Euro entsprechend stark steigt; siehe Börse-Intern vom 22.07.2020 bzw. vom 31.07.2020) hört man als Begründung unter anderem, dass dies mit der US-Präsidentschaftswahl in diesem Jahr zusammenhängt. Daraus wird auch eine mögliche Belastung für die Aktienmärkte abgeleitet. Drei Gründe, warum Wahlen für Aktien belanglos sind Die Begründung klingt zunächst schlüssig: Republikanische Präsidentschaftskandidaten gelten allgemein als wirtschaftsnah und -freundlich, demokratische Bewerber sollen dagegen von der Wirtschaft eher kritisch beäugt werden. Mag sein, dass diese unterschiedliche Wahrnehmung irgendeinen realen, historischen Hintergrund hat – aktuell ergibt diese aus drei Gründen keinen Sinn. Erstens ist gar nicht klar, ob die Pläne, die Joe Biden und die Demokraten im Wahlkampf propagieren (und die von diversen Kommentatoren als weniger vorteilhaft für die Wirtschaft eingestuft werden) nach einem Wahlsieg genauso umgesetzt werden (können). Sofern die Demokraten bei den zeitgleich stattfindenden Kongresswahlen keine Mehrheit in beiden Kammern erhalten, dürften etliche Pläne am Widerstand der Republikaner scheitern. Darüber hinaus werden in den Medien auch Maßnahmen der Trump-Regierung als nachteilig für die Wirtschaft (Handelsstreit/Zölle, Corona-Bekämpfung) betrachtet. Was also welchen Einfluss hat, ist bereits aus diesem Blickwinkel kaum noch abzuleiten. Keine klaren kurzfristigen Effekte Viel klarer sind dagegen – zweitens – die Umfrageergebnisse der beiden Kandidaten:

Hier lag Biden schon von Anfang an vor Trump – nach der Logik „Ein Demokrat ist schlecht“ hätten also Dollar und Aktienmärkte schon seit Monaten fallen müssen. Das war bekanntlich nicht der Fall. Immerhin kann man ab Mitte Mai einen zunehmenden Vorteil für Biden erkennen, der zumindest als Begründung für die Dollarschwäche herhalten kann, die faktisch zeitgleich begann. Allerdings folgten die Aktienmärkte diesem Muster bekanntlich nicht, sondern zeigten sich weiter stärker. Und weder der Dollar noch die Aktienmärkte profitierten merklich von der Gegenbewegung bei den Umfragen, die ab Mitte Juli erkennbar ist. Eine klare Bevorzugung eines Kandidaten durch die Finanzmärkte ist also im kurzfristigen Bereich nicht erkennbar. Die Langfristanalyse der US-Präsidentschaftswahlen Drittens kann man anhand der Aktienmärkte auch langfristig analysieren, ob diese Differenzierung der beiden politischen Lager jemals so deutlich war, wie es manche Kommentatoren glauben machen wollen. Verlässliche Kursdaten liegen zumindest für den Dow-Jones-Index seit 1885 vor – ein Jahr in dem zufällig auch ein neuer US-Präsident ins Amt kam. Wir haben also eine 136-jährige Historie für einen Vergleich von Aktienmarktverlauf und politischen Führung in den USA. So viel vorweg: Dieser Vergleich fällt mehr als überraschend aus. Natürlich kennen viele von Ihnen den Spruch: „Politische Börsen haben kurze Beine“. Das Ergebnis dieses Vergleichs könnten Sie also erwarten: Natürlich entwickeln sich die US-Aktienmärkte unter demokratischen Präsidenten keineswegs schlechter als unter republikanischen. Aber über die Details dürften sich manche doch die Augen reiben… Zunächst der Chart des Dow Jones seit 1885, in dem ich die Zeiträume der jeweiligen Regierungszeiten der US-Präsidenten markiert habe (rot = Republikaner, blau = Demokraten).

(Quelle: MarketMaker) Hausse und Crash im politischen Kontext Es fällt auf, dass sowohl die Hausse der 1920er Jahre als auch die Rally von 2003 bis 2007 faktisch unter den Tisch fallen, da der „Abrechnungszeitpunkt“ (die Wahl bzw. Amtseinführung) in den jeweils folgenden Crash fielen: 1932/33 war das Tief des Crashs der Großen Depression und 2008/09 das Tief des Crashs der Finanzkrise. Aus diesem Grund verbuchen die Republikaner zwei Regierungsperioden, in denen die Aktienkurse per Saldo um deutlich mehr als 20 % fielen – etwas, das den Demokraten erspart blieb bzw. nur einmal widerfuhr (1893-1897). Die Demokraten profitierten hingegen stark von ihrer langen Regierungszeit in den 1930- und 1940er Jahren und der starken Hausse in dieser Phase. Die Wahl-„Statistik“ in Zahlen In Zahlen liest sich das so: Seit 1885 gab es 16 Perioden, in den sich Demokraten und Republikaner (jeweils 8 Mal) als US-Präsident abwechselten, wobei zwei oder mehr Amtszeiten für die jeweilige Seite natürlich als eine Periode gezählt wurden. Von den rund 135,5 Jahren regierten die Demokraten 64 Jahre, die Republikaner 71,5 Jahre. Und jetzt halten Sie sich fest: Anleger, die zum Zeitpunkt der Amtseinführung demokratischer Präsidenten die Aktien des Dow Jones gekauft und bis zu einem Amtswechsel unbeirrt gehalten hätten, könnten sich dabei über eine Rendite von gut 8.200 % oder 7,13 % pro Jahr freuen. Fans der Republikaner mussten sich dagegen mit gut 1.000 % oder 3,31 % p.a. begnügen. Diese „Statistik“ spricht also dafür, dass sich die Anleger wegen eines Machtwechsels im Weißen Haus keine Sorgen machen müssen… Und die Moral von der Geschicht‘… Die Zahlen bestätigen eigentlich eher den schon eingangs erwähnten Spruch, dass politische Börsen kurze Beine haben. Schließlich sind die wirtschaftlichen Bedingungen und gegebenenfalls stimmungstechnische Aspekte viel wichtiger als die Parteizugehörigkeit des US-Präsidenten. Und ob republikanische und demokratische US-Präsidenten tatsächlich eine diametral entgegengesetzte Wirtschaftspolitik gemacht haben – wie man bei solchen „Börsenweisheiten“ glauben könnte, sei auch dahingestellt. Dieser Vergleich spricht jedenfalls nicht dafür. Aber selbst, wenn es so sein sollte, dann hat die Wirtschaft offenbar stets Möglichkeiten gefunden, sogar negative Effekte weitgehend zu kompensieren. Und genau das ist die Lehre aus dieser Mär vom angeblich „falschen“ Präsidenten: Die Unternehmen sind clever genug, auch unter widrigen Bedingungen klarzukommen. Schließlich ist allein der normale Konkurrenzkampf auf den Märkten allzeit eine große Herausforderung. Unternehmen, die dabei erfolgreich sind, werden sich auch durch andere Negativfaktoren nicht von ihrem Weg abbringen lassen! Man muss als Anleger sicherlich auf viele Einflüsse auf die Finanzmärkte achten. Aber der Ausgang der US-Präsidentschaftswahl ist für die Börsen kein Aspekt, dem man allzu große Aufmerksamkeit schenken muss. Mit besten Grüßen Ihr Torsten Ewert

|