Die schönste aller Börsenwelten

Boomende US-Konjunktur

Die schönste aller Börsenwelten

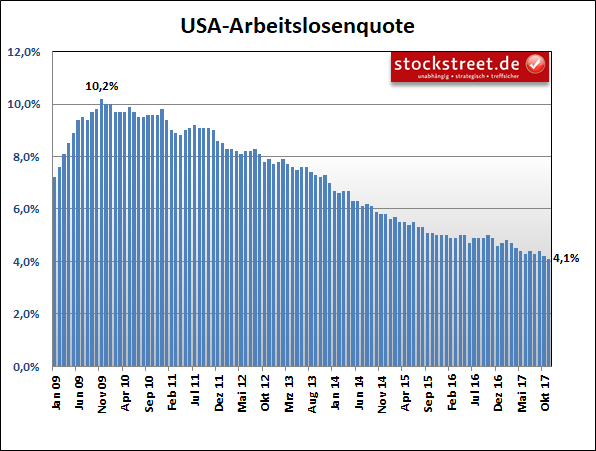

von Sven WeisenhausDie Berichtssaison in den USA neigt sich langsam dem Ende entgegen. Und nachdem inzwischen mehr als 80 % der Unternehmen aus dem S&P 500 ihre Zahlen vorgelegt haben, zeichnet sich eine nochmals bessere Entwicklung ab, als ich sie bereits am vergangenen Donnerstag geschildert habe (zu diesem Zeitpunkt lagen 55 % der Bilanzen vor). Die aus den tatsächlich vorgelegten und den noch erwarteten Ergebnissen kombinierte Umsatzwachstumsrate liegt nun bei +5,8 %, nach +5,7% vor einer Woche. Und die Gewinnwachstumsrate konnte sogar von +4,7 % auf 5,9 % zulegen. Damit wurden die Erwartung von vor der Berichtssaison (Umsätze: +4,9 %, Gewinne: +2,8 %) noch einmal etwas deutlicher übertroffen. Boomende US-Konjunktur Diese sehr positive Entwicklung passt auch zu den übrigen Konjunkturdaten, die uns jüngst aus den USA gemeldet wurden. Die US-Wirtschaft ist im dritten Quartal 2017 um 3,0 % gewachsen, die Arbeitslosenquote ist trotz der Hurrikansaison weiter gesunken und die Einkaufsmanager sind teilweise fast euphorisch im Hinblick auf die Zukunft (ausführliche Informationen dazu im zweiten Abschnitt unten). Die schönste aller Börsenwelten Keine Frage also - wir befinden uns derzeit in der schönsten aller Börsenwelten: Die Unternehmensgewinne sprudeln, der Wirtschaftsmotor läuft auf Hochtouren und die Geldpolitik kann nach wie vor als extrem expansiv betrachtet werden. Dementsprechend kennen die Aktienkurse nur eine Richtung - aufwärts. Zu schnell zu hoch Ausgehend von den Zwischentiefs vom 25. September (siehe rechte vertikale Linie im folgenden Chart) hat der Dow Jones 6,2 % zugelegt, der S&P 500 brachte es auf +4,4 % und der Nasdaq100 stieg sogar um 8,4 %. Nicht schlecht für einen Zeitraum von nur sechs Wochen.

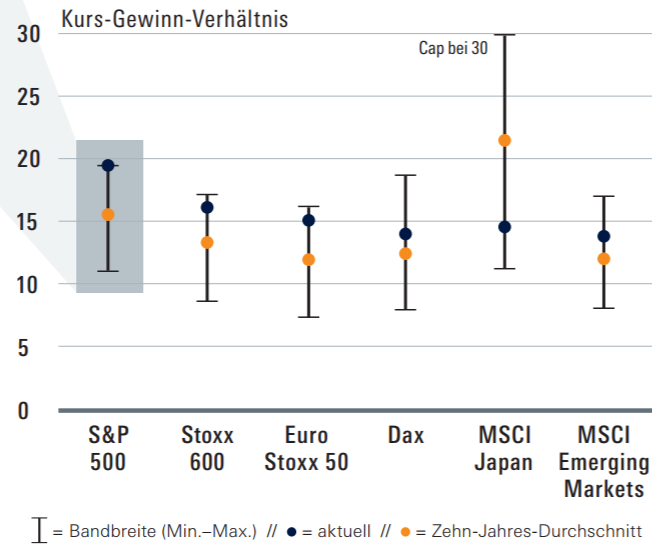

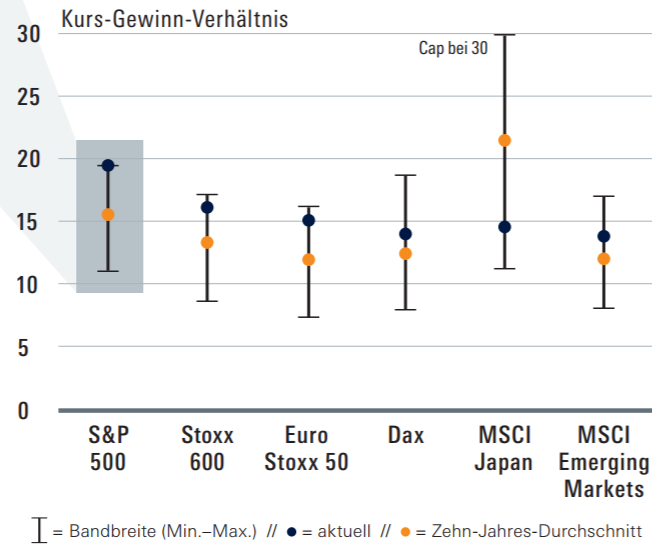

Geht man noch ca. einen Monat weiter zurück (linke vertikale Linie), erhöhen sich die jeweiligen Performancewerte auf 9,3 %, 7,4 % und 10,1%. Dieses Zahlenspiel könnte man nun so fortsetzen, aber ich denke, Sie wissen bereits, auf welchen Schönheitsfehler ich hinaus möchte. Kurz gesagt: Zu schnell zu hoch! Kontinuierlich anhaltender Anstieg lässt Risiken vergessen Hinzu kommt die rekordverdächtig niedrige Volatilität. Kürzlich habe ich gelesen, dass es bislang sieben Monate des laufenden Jahres unter die Top 20 der am wenigsten volatilen Monate in den vergangenen zwanzig Jahren geschafft haben. Das führt dazu, dass die Investoren die Risiken inzwischen weitestgehend ausblenden. Das zeigt zum Beispiel die wichtigste Umfrage unter internationalen Fondsmanagern, welche die Bank of America Merrill Lynch monatlich durchführt. Im Oktober wurde die Meinung von 179 Investoren eingeholt, die zusammen rund 516 Milliarden Dollar verwalten. Demnach rechnen netto 41 % der Profis aktuell damit, dass die Wirtschaft noch schneller wächst als erwartet. „Netto“ bedeutet, dass es 41 % mehr Optimisten als Pessimisten gibt. Mit 4,7 % ihrer Anlagen halten die Investoren so wenig Bargeld und andere liquide Mittel wie zuletzt vor zweieinhalb Jahren. Zum Vergleich: Vor einem Jahr lag die Cash-Quote bei 5,8 %. Schneller Kursanstieg führt zu hoher Bewertung Hinzu kommt: Laut einer Untersuchung der Boston Consulting Group (BCG) lagen die Preise, die Investoren im ersten Halbjahr 2017 US-Aktien beimaßen, um 56 % über deren fundamentalen Werten. Seit 1926 gab es nur zwei Jahre, in denen die Aktien noch teurer waren: vor der Dotcom-Blase 1999 (62 %) und im Jahr 2000, als die Blase platzte (92 %). Ich möchte aber noch einmal betonen, wie auch u.a. schon in der Börse-Intern vom vergangenen Donnerstag, dass dies nur für die US-Aktienmärkte gilt. Wie eine (folgende) Grafik von DWS Investments zeigt, notieren zwar grundsätzlich viele Aktienindizes, gemessen am KGV, derzeit oberhalb ihres Zehn-Jahres-Durchschnitts, besonders gravierend ist die Überbewertung aber beim S&P 500 ausgeprägt. Er notiert mit einem KGV von 18 aktuell um 4 Punkte oberhalb seines langjährigen Durchschnitts - er ist damit also um fast 30 % überbewertet.

(Grafikquelle: DWSactive)

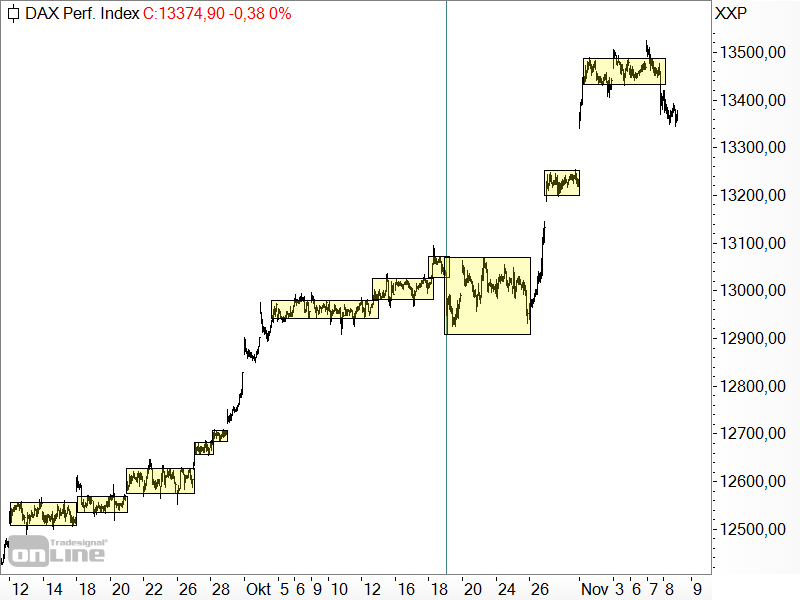

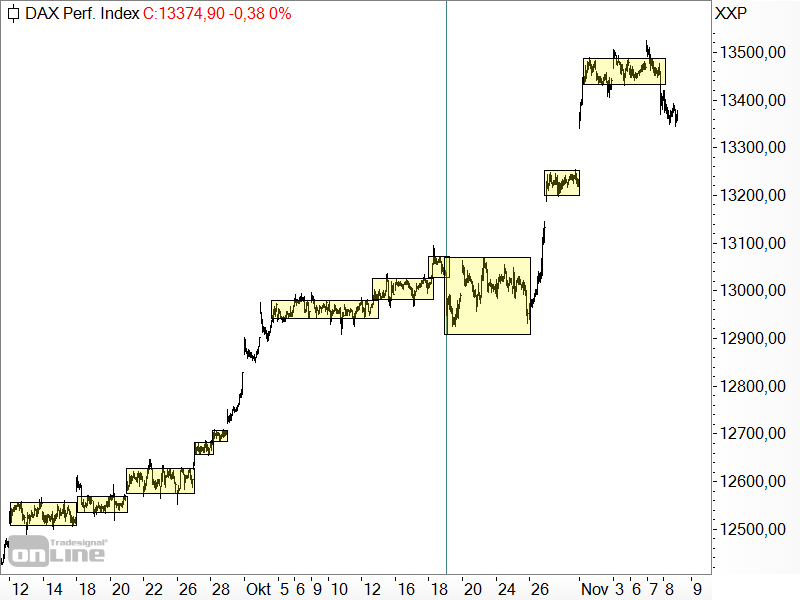

Der DAX notiert dagegen nur leicht oberhalb seines langjährigen Bewertungsniveaus. Aktuell errechnet sich ein DAX-KGV für 2017 von etwas über 14 und für 2018 von ca. 13,3. Das liegt jeweils nur etwas höher als der historische Durchschnittswert von 13,2. Weiterhin raus aus US-Aktien und rein in Euro-Aktien Wenn Sie also von der „schönsten aller Börsenwelten“ weiter profitieren möchten, dann kann ich nur meinen bereits mehrfach geäußerten Tipp (siehe u.a. Börse-Intern vom 1. September) wiederholen: Bevorzugen Sie Euro-Aktien gegenüber USD-Werten. Und kalkulieren Sie schärfere Rücksetzer mit ein. Denn wenn es an den US-Märkten zu Korrekturen kommen sollte, dann wird dies auch den relativ günstigen DAX mit nach unten ziehen. Wie der Chart oben zeigt, ist in den US-Indizes aktuell von einer Korrektur noch nichts zu sehen. Aber wegen der niedrigen Volatilität liegen im kurzfristigen Bereich bullishe und bearishe Signale sehr eng beieinander. Und wenn man sich dazu den aus vorangegangenen Ausgaben bereits bekannten kurzfristigen DAX-Chart anschaut, dann liegen hier bereits erste bearishe Signale vor.

Denn der deutsche Leitindex ist erneut aus einer seiner extrem engen Seitwärtsbewegungen (gelbe Rechtecke) nach unten herausgefallen. Wenn die Bullen Glück haben, handelt es sich dabei wieder nur um einen Rücksetzer, wie wir ihn auch am 19. Oktober gesehen haben. Kommt es also bald zu einer schnellen Erholung, können neue Allzeithochs folgen. Bricht der DAX aber als nächstes auch die Rechteckgrenze bei 13.300 Punkten (siehe folgender Chart), lägen auch im längerfristigen Chart erste bearishe Signale vor.

Der erneute Bruch des Aufwärtstrendkanals (grün) ist übrigens noch nicht bearish zu werten. Weil dieser extrem steil verläuft, war eine dauerhafte Fortsetzung sowieso nicht zu erwarten. Fazit Aktuell scheinen wir in einer heilen Börsenwelt zu leben. Doch man muss die Warnhinweise zumindest im Hinterkopf behalten. Die Charts werden uns aber früh genug verraten, wenn es zu einer Korrektur kommt. Die 13.300er Marke im DAX wäre nach dem Bruch der kurzfristigen Seitwärtsbewegung das nächste bearishe Signal.

Boomende US-Konjunktur

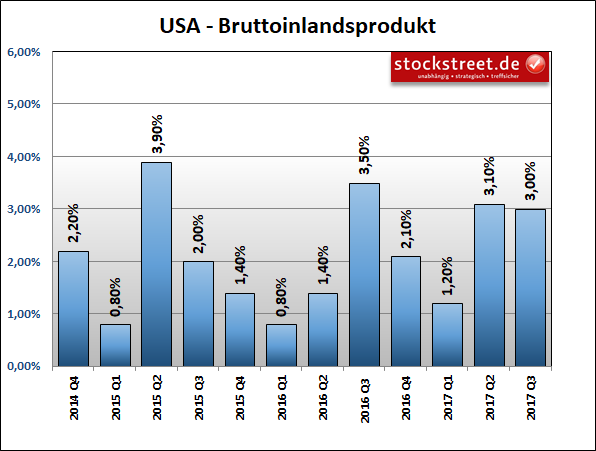

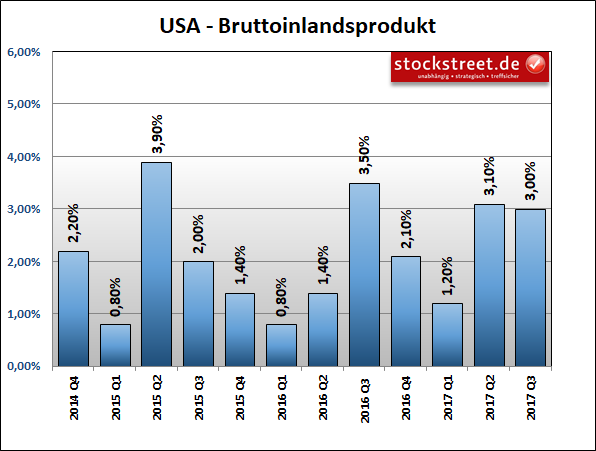

von Sven WeisenhausDie US-Notenbank hat bei ihrer jüngsten Entscheidung, den Leitzins unverändert zu belassen, von einer „stabilen“ Entwicklung der Wirtschaft berichtet. Das ist marginal besser, als die bisherige Beschreibung einer „moderaten“ Entwicklung. Und wenn man sich die folgenden Daten anschaut, dann kann man der leicht verbesserten Einschätzung nur zustimmen. Das Bruttoinlandsprodukt der USA ist im dritten Quartal 2017 nach vorläufigen Angaben um auf das Gesamtjahr hochgerechnete 3,0 % gegenüber dem Vorquartal angestiegen (nach +3,1% im zweiten und +1,2 % im ersten Quartal 2017).

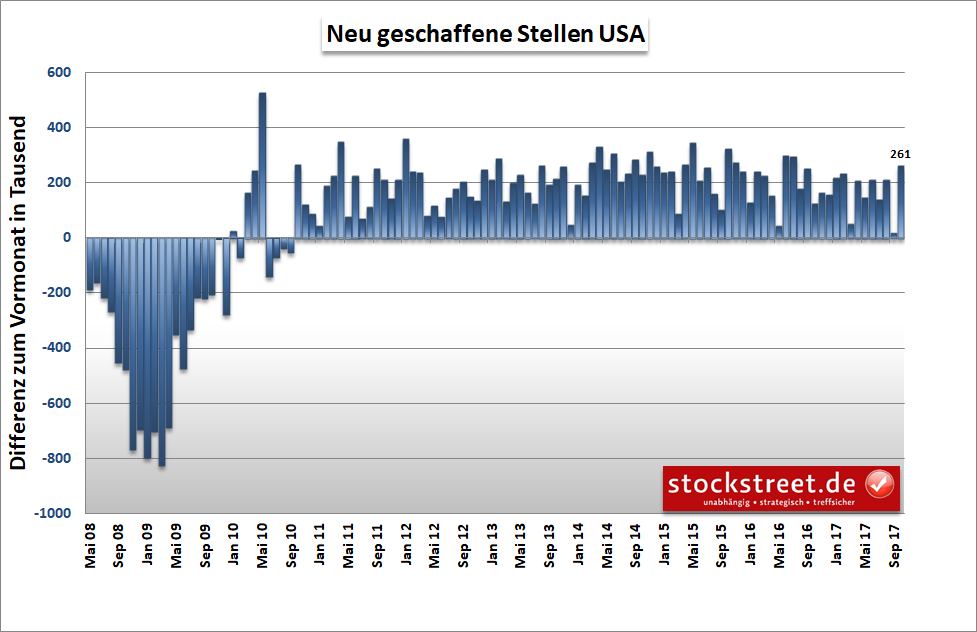

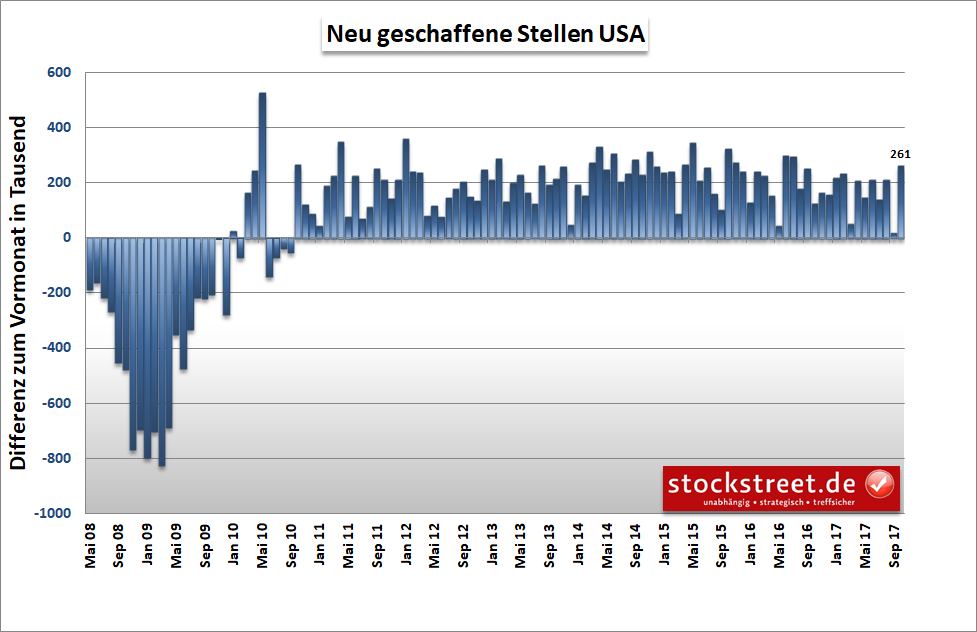

Im Hinblick auf die Auswirkungen durch die Hurrikans „Harvey“ und „Irma“ hat dieses hohe Wachstum überrascht. Grund dafür ist ein hoher Konsum, der zulasten der Sparquote ging. Mit 3,4 % notiert diese inzwischen auf dem niedrigsten Niveau seit dem vierten Quartal 2007. Das hohe Wachstum hatte sich allerdings durchaus bereits durch sehr starke Frühindikatoren (z. B. Einkaufsmanagerindizes – siehe unten) angedeutet. Und es dürfte im vierten Quartal anhalten. US-Arbeitsmarktdaten etwas schwächer als erwartet Da verwundert es auch nicht, dass sich auch der (nachlaufende) Arbeitsmarkt sehr ordentlich entwickelt. Im Oktober wurden solide 261.000 neue Stellen in den USA geschaffen. Zudem gab es eine deutliche Aufwärtsrevision der beiden Vormonate - um insgesamt 90.000 Stellen.

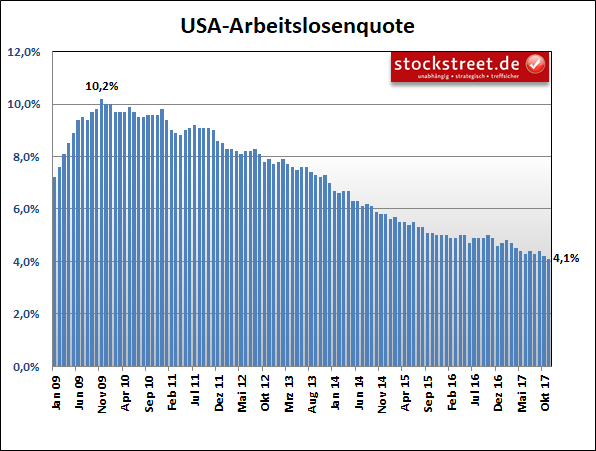

Die Arbeitslosenquote sank derweil auf 4,1 %.

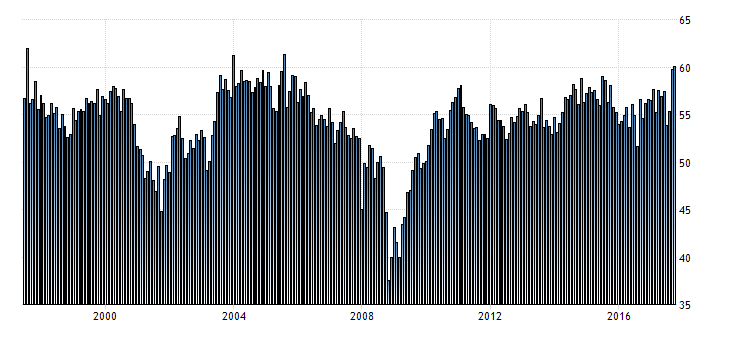

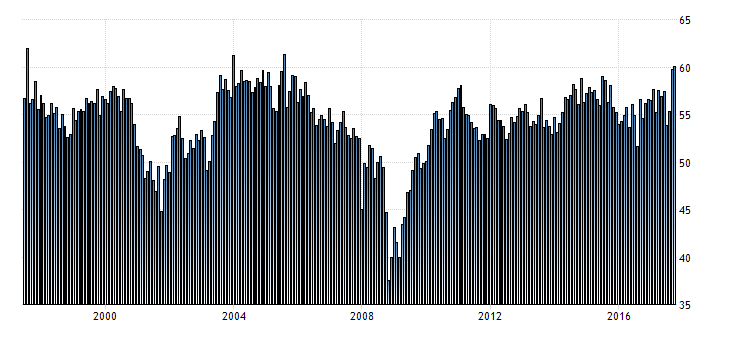

Der überdurchschnittliche Stellenzuwachs resultiert aus einem Hurrikan-bedingten positiven „Rückpralleffekt“. Dennoch fiel der Arbeitsmarktbericht in einem wichtigen Punkt schwächer aus als erwartet: die Lohnentwicklung war enttäuschend. Nach einem relativ deutlichen Anstieg im September stagnierten die Stundenlöhne im Oktober gegenüber dem Vormonat. Die Jahresrate sank von +2,8 % auf +2,4 %. Insgesamt sollte man noch die folgenden Arbeitsmarktberichte abwarten, um die Verzerrungen durch die Hurrikane identifizieren zu können. Daher dürfte der aktuelle Monatsbericht allein auch keine Auswirkungen auf die Geldpolitik der US-Notenbank haben. Zumal die Stimmung in der Wirtschaft weiterhin extrem positiv ist und das Wirtschaftswachstum daher auf absehbare Zeit anhaltend hoch sein dürfte. US-Einkaufsmanager weiterhin optimistisch Der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe der USA ist zwar im Oktober auf 58,7 Punkte gesunken, von 60,8 im Vormonat, damit überzeichnet der Indikator aber weiterhin die tatsächliche wirtschaftliche Dynamik. Denn der Indikator signalisiert laut ISM für diesen Monat ein gesamtwirtschaftliches Wachstum von annualisiert 4,9 %, was wohl deutlich über dem tatsächlichen Wachstum liegen dürfte (siehe oben). In den vergangenen vier Quartalen überzeichnete der Indikator die tatsächliche Wachstumsdynamik um durchschnittlich 1,6 Prozentpunkte. Während der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe der USA im Oktober leicht gesunken ist, konnte der ISM-Index für den Dienstleistungssektor sogar erneut zulegen. Er stieg im Oktober auf 60,1 Punkte, von 59,8 im Vormonat. Damit wurden nicht nur die Markterwartungen (58,5) übertroffen, es wurde auch der höchste Wert seit August 2005 erreicht (siehe Grafik). Und es ist erst das vierte Mal in der gesamten Zeitreihe, dass der ISM-Service-Index einen Wert über 60 erreicht.

(Grafikquelle: tradingeconomics.com)

Etwas moderater fiel der Dienstleistungsindex von Markit aus. Er verblieb in der endgültigen Fassung auf dem Vormonatsniveau von 55,3 Punkten. Dennoch ist es keine Frage, dass die Stimmung in den Chefetagen der US-Unternehmen blendend ist und die Wirtschaft der USA wohl auch in den kommenden Wochen und Monaten solide wächst. Fazit Für die Aktienkurse ist das grundsätzlich weiterhin sehr positiv. Doch sowohl die Stimmungsindikatoren als auch die Aktienkurse überhitzen derzeit. Die Wirtschaftsdaten untermauern zwar den Aufwärtstrend, doch befindet sich dieser inzwischen in einer Übertreibung. Diese kann allerdings länger anhalten, als man denkt. Die anschließende Korrektur wird dann jedoch wahrscheinlich auch entsprechend stark ausfallen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|

Dabei lernen Sie mit Hilfe des Chefredakteurs Torsten Ewert auch Aktiengesellschaften kennen, an die Sie selber nie gedacht hätten. Diese Aktien laufen meist unter dem Radar der breiten Medien - dafür aber umso besser! Zwei interessante Beispiele finden Sie in der jüngsten Monatsausgabe der Investment-Strategie: So wurde eines unserer Unternehmen kürzlich von der deutschen Technology Review, einem Magazin, das das berühmte MIT in den USA herausgibt, zu einem von „50 Unternehmen, die unser Leben verändern werden“, gekürt. Und ein anderes unserer Unternehmen arbeitet bereits mit künstlicher Intelligenz, um seine (eigentlich sehr konventionellen) Produkte, seinen Service und damit seine Kundenbindung zu verbessern.

Dabei lernen Sie mit Hilfe des Chefredakteurs Torsten Ewert auch Aktiengesellschaften kennen, an die Sie selber nie gedacht hätten. Diese Aktien laufen meist unter dem Radar der breiten Medien - dafür aber umso besser! Zwei interessante Beispiele finden Sie in der jüngsten Monatsausgabe der Investment-Strategie: So wurde eines unserer Unternehmen kürzlich von der deutschen Technology Review, einem Magazin, das das berühmte MIT in den USA herausgibt, zu einem von „50 Unternehmen, die unser Leben verändern werden“, gekürt. Und ein anderes unserer Unternehmen arbeitet bereits mit künstlicher Intelligenz, um seine (eigentlich sehr konventionellen) Produkte, seinen Service und damit seine Kundenbindung zu verbessern.