Fed läutete das Ende der Zinsanhebungen ein

Fed läutete das Ende der Zinsanhebungen ein

von Sven Weisenhaus Die US-Notenbank (Fed) hat gestern Abend einstimmig beschlossen, den Leitzins um 25 Basispunkte anzuheben. Es ist die 9. Zinserhöhung in Folge. In einem Umfeld stark erhöhter Verunsicherung, die durch das jüngste Bankenbeben ausgelöst wurde, versprühten die Währungshüter damit wohl sehr bewusst Normalität, indem sie am geplanten Zinspfad festhalten. Die Aktienmärkte honorierten dies in einer ersten Reaktion mit Kursanstiegen, die allerdings nicht nachhaltig waren. Das galt auch für das wilde Auf und Ab während der Pressekonferenz mit Fed-Chef Jerome Powell. Und am Ende setzten sich doch noch Gewinnmitnahmen und somit Kursverluste durch, die wohl auch wieder eine Folge der Verunsicherung sind. Schließlich steigt mit der erneuten Zinsanhebung das Risiko für weitere Probleme im Bankensektor. Hohe Inflation und starker Arbeitsmarkt zwingen zu hohen Zinsen Und nicht ohne Grund lösten im schriftlichen Statement der Fed zum Zinsentscheid die Sorgen um die Banken den Russland-Krieg als Thema ab. Da diese Textänderung allerdings nur allzu verständlich ist, war interessanter, dass die Fed auch auf zunehmende Beschäftigungszuwächse sowie eine Inflation verwies, die erhöht bleibt. Beides spricht für anhaltend hohe bzw. sogar noch höhere Leitzinsen, weil ein zunehmend starker Arbeitsmarkt inflationstreibend wirkt. Fed läutete das Ende der Zinsanhebungen ein Trotzdem schwächte die Fed die Forward Guidance bezüglich weiterer Zinsschritte leicht ab. Statt „fortlaufende Zinsanhebungen“ hält sie nun „eine gewisse zusätzliche Straffung der Geldpolitik“ für angebracht. Was das genau heißen soll, bleibt offen. Denn ansonsten war das Statement unverändert zum vorherigen. Derweil gab es bei den Projektionen keine nennenswerten Änderungen, weder in Sachen Wachstum, noch bei der Arbeitslosenquote, und insbesondere nicht beim Zinsausblick (dot plots).

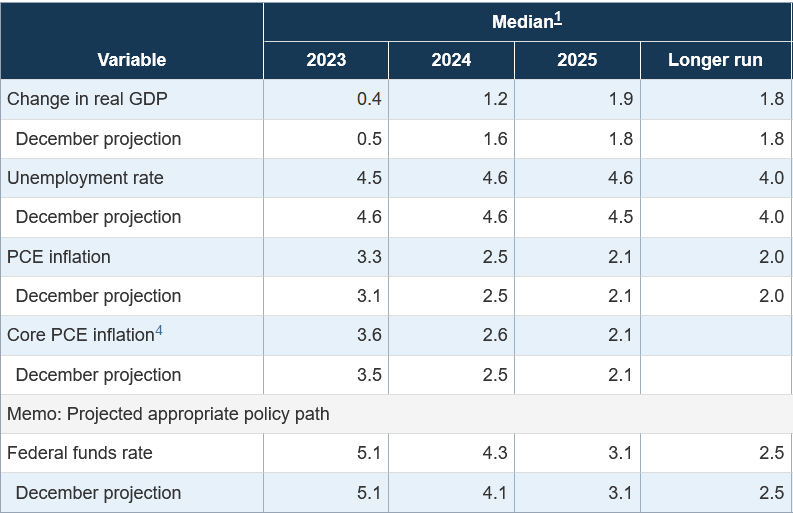

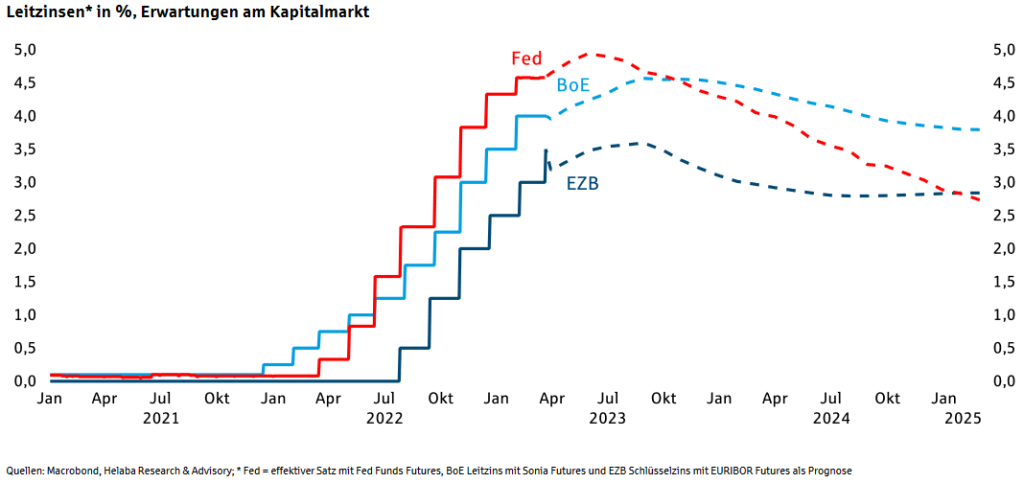

(Quelle: federalreserve.gov) Die Währungshüter peilen für das laufende Jahr weiterhin einen Leitzins von im Mittel 5,1 % an. Da die Spanne der Federal Funds Rate aktuell bei 4,75 % bis 5,00 % liegt, dürfte der Zinsgipfel also mit nur einer weiteren Leitzinsanhebung bereits erreicht sein. Ob diese bereits auf der kommenden Sitzung Anfang Mai beschlossen wird oder zunächst eine Zinspause stattfindet, bleibt abzuwarten. Jedenfalls passen die aktuellen Änderungen im Statement dazu, dass ein Ende der Zinsanhebungen bevorsteht. Die Fed hat die Märkte mit dem veränderten Wording darauf vorbereitet. Gute Gründe für eine Zinspause Eine Zinspause vor der nächsten Zinsanhebung wäre auch deshalb denkbar, weil Fed-Chef Jerome Powell auf der Pressekonferenz eingeräumt hat, dass auch bei der Notenbank Unsicherheit herrscht. Zwar habe in der „Inter-Meeting-Periode“, also seit der letzten Zinssitzung, vieles für höhere Zinsen gesprochen, die Straffung der Kreditkonditionen, resultierend aus dem Banken-Stress, wirke dem aber entgegen, so Powell. Die Entwicklung im Bankensystem werde wahrscheinlich zu strengerer Kreditvergabe für Haushalte und Unternehmen führen und sich so bremsend auf die Wirtschaft auswirken. Die Überlegung dahinter ist, dass einige Banken ihre Kreditvergabe zurückfahren werden, um ihre Kapitalpuffer zu vergrößern und das Kreditrisiko zu vermindern. Eine dadurch restriktivere Kreditvergabe macht Kredite für Unternehmen und Verbraucher tendenziell teurer und führt damit zu weniger Investitionen und Konsum. Die Investmentbank Goldman Sachs geht davon aus, dass eine Verschärfung bei den Kreditvergabestandards einer Erhöhung des Leitzinses der Fed um 25 oder 50 Basispunkte entspricht. Wie groß die Auswirkungen tatsächlich sind, ist aber unklar. Aus Powells Sicht sei es aktuell auch noch zu früh, das Ausmaß dieser Auswirkungen zu bestimmen, und daher auch zu früh, um zu sagen, wie die Geldpolitik darauf reagieren sollte. Man habe vor diesem Hintergrund zwar sogar bereits eine Zinspause in Erwägung gezogen, sich aber letztlich aufgrund der hartnäckigen Inflation und des stärkeren Arbeitsmarktes mehrheitlich anders entschieden. Zinssenkungen würden die FOMC-Mitglieder hingegen in diesem Jahr weiterhin nicht sehen. Fed und Märkte gehen wieder getrennte Wege Man kann also zusammenfassend sagen, dass sich die Märkte noch auf eine weitere Zinsanhebung der Fed einstellen sollten. Diese kann auf der nächsten, aber auch erst auf der übernächsten Sitzung beschlossen werden. Zinssenkungen bleiben dagegen für das laufende Jahr kein Thema, auch wenn die Märkte aktuell ab dem Sommer mit Zinssenkungen rechnen.  Diese stehen aus Sicht der Fed erst im kommenden Jahr an. Und dann rechnet die Notenbank mit Zinssenkungen um aktuell immerhin 75 Basispunkte. Die richtigen Trading-Tipps zum Fed-Zinsentscheid Wie ließ sich das Ganze nun an der Börse handeln? Vorgestern hatte ich geschrieben, dass angesichts der äußerst starken Kurserholungen, mit denen die Aktienindizes kurzfristig nun schon wieder überkauft sind, die Möglichkeit besteht, „Short-Positionen auf einem höheren Niveau zurück ins Depot zu holen, um von erneuten Rücksetzern noch einmal zu profitieren“ (siehe „So bringt die extreme Volatilität Gewinne“). Und gestern hieß es dann, „sollte eine Marktreaktion dazu führen, dass eine kurzfristige Trading-Position in den Gewinn läuft, dann würde ich diese per Stop-Loss auf Einstiegskurs eng absichern“ (siehe „US-Aktienindizes vor Zinsentscheid an wichtigen Widerständen“). Genau das habe ich im Börsenbrief „Target-Trend-CFD“ umgesetzt. Bei 15.215 Punkten holte ich vorgestern eine Short-Position auf den DAX (auf einem höheren Niveau zurück) ins Depot. Und als diese Position nach der Pressekonferenz der Fed gestern deutlich im Gewinn notierte, sicherte ich den Trade per Stop-Loss auf Einstiegskurs (eng) ab. Durch die heutige Kurserholung wurde der Stop-Loss leider ausgeführt. Zwar brachte der Trade damit keinen Gewinn, aber auch keinen Verlust. Und immerhin haben wir die Chance auf erneute Gewinne durch einen weiteren Rücksetzer des DAX zumindest versucht zu nutzen. Es kann eben nicht jeder Trade einen Gewinn einbringen. Jedenfalls zeigt das aktuelle Beispiel, dass sich die Tipps, die Sie in den Börse-Intern-Ausgaben erhalten, auch für kurzfristige Trades konkret umsetzen lassen. Und das ist doch ziemlich gut für einen kostenlosen Newsletter, oder?

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Es geht aber sogar noch besser – Sie können auch ganz konkrete Handlungsanweisungen für solche Trades erhalten – mit dem Target-Trend-CFD! Wenn Sie also beim nächsten Trade des Target-Trend-CFD auch dabei sein möchten, dann melden Sie sich JETZT HIER an.

|