Nasdaq 100: Starke Kurserholung rüttelt am bearishen Szenario

Nasdaq 100: Starke Kurserholung rüttelt am bearishen Szenario

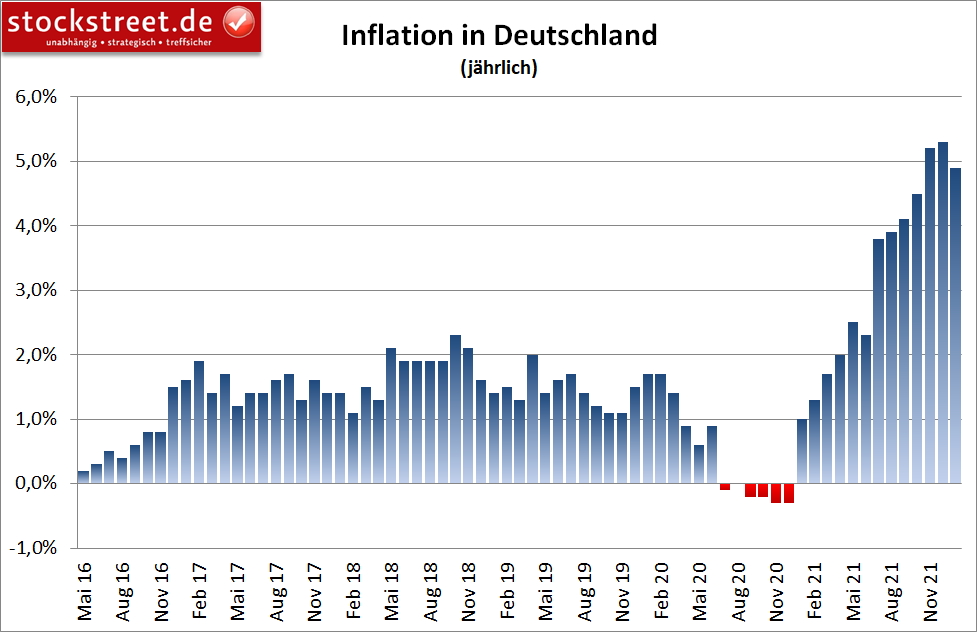

von Sven WeisenhausBei der starken Gegenbewegung und Kursrally der Aktienmärkte vom Freitag und Montag haben sich einige Marktteilnehmer mächtig die Finger verbrannt. Denn einerseits gab es Nachrichten, die eigentlich eher für fallende Kurse sprachen, und andererseits deuteten einige Statistiken darauf hin, dass viele Anleger auf weiter fallende Kurse gesetzt hatten. Leitzinsanhebung um 50 Basispunkte im März? Was die Nachrichten angeht, so vernahm ich am Samstag die Meldung, die US-Notenbank könnte bei Bedarf den Leitzins im März gleich um einen halben Prozentpunkt erhöhen. Diese Ansicht äußerte zumindest der Chef des Fed-Bezirks Atlanta, Raphael Bostic. „Bei jedem Treffen liegen alle Optionen auf dem Tisch“, sagte er zu den anstehenden Fed-Sitzungen gegenüber der „Financial Times“ in einem Interview. Für die Fed wäre dies allerdings ein eher ungewöhnlicher Schritt, den es zuletzt im Mai 2000 gab. Und am Montag räumte Bostic gegenüber „Yahoo Finance“ ein, dass ein solcher Schritt im März nicht seine „bevorzugte geldpolitische Maßnahme" sei. Dennoch: Angesichts der jüngsten Zinsängste wäre eine solche Aussage eigentlich ein guter Grund für weitere Kursverluste an den Aktienmärkten gewesen. Inflation weniger stark rückläufig als erwartet Zumal mit den Inflationsdaten vom Montag auch ein schnelleres Tempo der Europäischen Zentralbank (EZB) beim Ausstieg aus der ultra-lockeren Geldpolitik wahrscheinlicher wurde. Denn die vorläufige deutsche Teuerungsrate, die auch einen großen Anteil an der Inflation der Eurozone hat, ist weniger stark gesunken als erwartet. Und das, obwohl die Basiseffekte der temporären Mehrwertsteuersenkung und der niedrigeren Preise für Mineralölprodukte nun entfallen. Das sollte auf die Inflation eigentlich dämpfend wirken. Die Jahresrate gab aber dennoch nur auf +4,9 % nach, von +5,3 % im Dezember, während mehrheitlich ein Rückgang auf +4,3 % erwartet wurde.

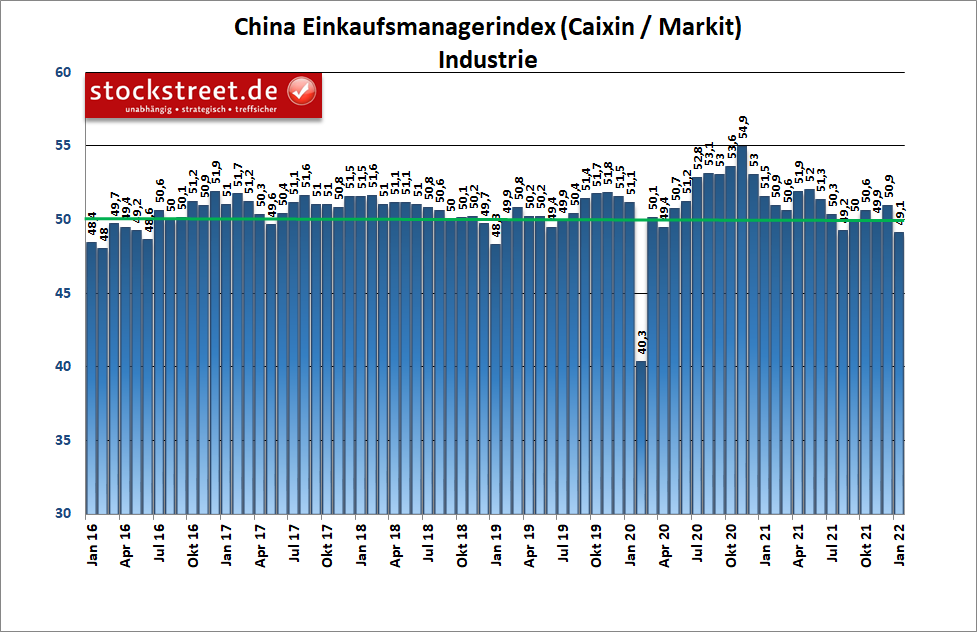

In der Folge zogen sowohl der EUR/USD als auch die Renditen mächtig an, was klar darauf hindeutet, dass die Anleger die EZB stärker unter Druck gesetzt sehen. Chinas Industrie im Januar geschrumpft Hinzu kommt noch die Meldung vom Sonntag, wonach Chinas Industrie im Januar mit der höchsten Rate seit 23 Monaten geschrumpft (!) ist. Der Caixin/Markit-Einkaufsmanagerindex für das verarbeitende Gewerbe fiel auf 49,1 Punkte und damit auf den niedrigsten Stand seit Februar 2020.

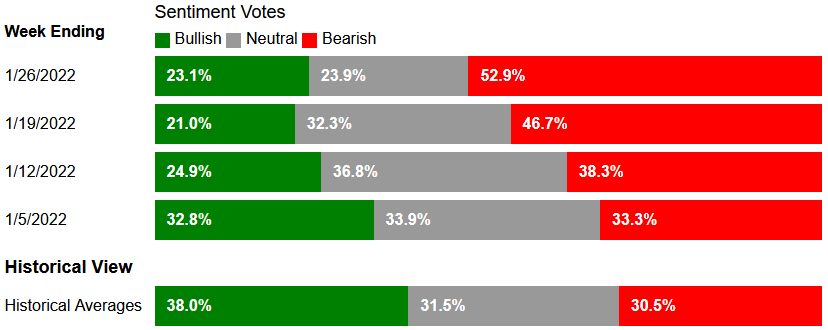

Ökonomen hatten dagegen in einer Reuters-Umfrage erwartet, dass der Index „nur“ von 50,9 im Dezember auf 50,4 fallen werde, womit er immer noch Wachstum signalisiert hätte. Denn die 50er-Marke trennt zwischen Wachstum und Kontraktion der Wirtschaft. Zudem meldeten die die befragten Unternehmen auch noch einen Rückgang bei den Auftragseingängen. Und auch die Dienstleistungsunternehmen zeigten sich pessimistischer, auch wenn diese mit einem Indexstand von noch mehr als 50 Punkten immerhin weiterhin Wachstum verzeichneten. Chinas zusammengesetzter Einkaufsmanagerindex, der sowohl das verarbeitende Gewerbe als auch den Dienstleistungssektor umfasst, lag dadurch bei 50,1 Punkten, gegenüber 52,2 im Dezember, womit er nur hauchdünn an der wirtschaftlichen Stagnation vorbeischrammte. Anleger hatten sich auf fallende Kurse eingestellt Und was die oben genannten Statistiken angeht, so waren zum Beispiel laut Umfragen der American Association of Individual (AAII) Mitte vergangener Woche 52,9 % der befragten Anleger bearish, während der historische Durchschnitt bei 30,5 % liegt.  (Quelle: www.aaii.com) (Quelle: www.aaii.com)

Und diese bearishen Anleger dürften kaum auf steigende, sondern eher auf fallende Aktienkurse gesetzt haben. Zudem gab es jüngst ein extrem hohes Volumen an Put-Optionen im Markt. Auch dies deutet darauf hin, dass sich Anleger entweder gegen fallende Kurse abgesichert oder bewusst auf diese gesetzt haben. Ein möglicher Short-Squeeze Und genau das kann ein Grund für die scharfen Aufwärtsbewegungen der vergangenen beiden Handelstage gewesen sein. Vielleicht haben wir damit lediglich einen Short-Squeeze gesehen. Dieser entsteht regelmäßig dadurch, dass Short-Positionen bei (überraschend) steigenden Kursen geschlossen werden müssen, damit diese nicht zu weit in den Verlust laufen, wodurch der Kursanstieg immer weiter befeuert wird. Viele Kurse befanden sich schon in einem Crash Eine Gegenbewegung war bei vielen Aktien auch fällig, weil sie zuvor schon crashartig gefallen waren. Am Freitag hatte ich dazu eine Statistik vernommen, wonach an der Nasdaq bereits mehr als 1.600 Aktien, also etwa 50 % der Aktien des Nasdaq Composite, mehr als 50 % unter ihrem 52-Wochen-Hoch notieren. Das gab es demnach zuletzt vor mehr als 13 Jahren während der damaligen Finanzkrise. Die Aktienindizes in den USA überdecken diese Entwicklungen derweil nach wie vor weitestgehend, weil sich die „Dickschiffe“ an der Wall Street immer noch relativ gut halten. So war es wohl auch eine Apple, die infolge von guten Geschäftszahlen die Aktienindizes am Freitag wieder nach oben gezogen hat. Fast 7 % konnten die Aktien an diesem Tag zulegen. Nur der Nebenwerteindex Russell 2000 hatte durch die scharfen Korrekturen diverser Einzelwerte schon mehr als 20 % verloren, womit ihn einige Marktbeobachter bereits in einem Bärenmarkt sehen. Erneute Schwäche jederzeit möglich Allerdings waren es auch die „Dickschiffe“, die zuletzt ebenfalls zweistellige Kursrückgänge hinnehmen mussten, was dazu geführt hat, dass die Aktienindizes endlich mal etwas stärker zurückgekommen sind. Und das kann natürlich jederzeit wieder passieren, da die Bewertungen immer noch überdurchschnittlich hoch sind. So stellt sich nun natürlich die Frage, ob die Korrekturen mit den aktuellen Kursgewinnen bereits beendet sind oder es sich lediglich um Kurserholungen handelte, nach denen es nochmals abwärts geht. Ich fürchte, dass Letzteres der Fall ist. Und ich habe daher gestern einen Long-Trade auf den Nasdaq 100 aus dem Depot des Target-Trend-CFD bei 14.520 Punkten mit einem Gewinn von 468,94 Euro beendet – nach nur 7 Tagen. (Sichern Sie sich JETZT noch einen der inzwischen nur noch 11 Restplätze aus der aktuell noch laufenden Neujahrs-Aktion 2022 von Stockstreet und schauen Sie sich auch mal den Target-Trend-CFD an, bevor die Aktion zu Ende geht!) Ein konkretes Szenario für den Nasdaq 100 In den Börsenbriefen „Target-Trend-Spezial“ und „Börse-Intern Premium“ hatte ich den Lesern am vergangenen Mittwoch bzw. Donnerstag sogar ein sehr konkretes Szenario für den Nasdaq 100 vorgestellt:

Demnach hatte ich die aktuelle Kurserholung im Rahmen einer Welle (4) erwartet. Und diese führte den Technologieindex seitdem bis zur Rechteckgrenze bei 15.000 Punkten.

Jetzt wird es spannend: Wird diese Rechteckgrenze auch noch zurückerobert und das Tief der Welle (1) überschritten, wäre dies mit den Elliott-Wellen-Regeln nicht vereinbar und ich müsste das Szenario überdenken. Sollte der Index aber möglichst bald wieder nach unten abdrehen und erneut kräftig nachgeben, wird das erwartete neue Korrekturtief wahrscheinlich.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|