US-Aktien: Rücksetzer, Korrekturen und Bärenmarkt

US-Aktien: Rücksetzer, Korrekturen und Bärenmarkt

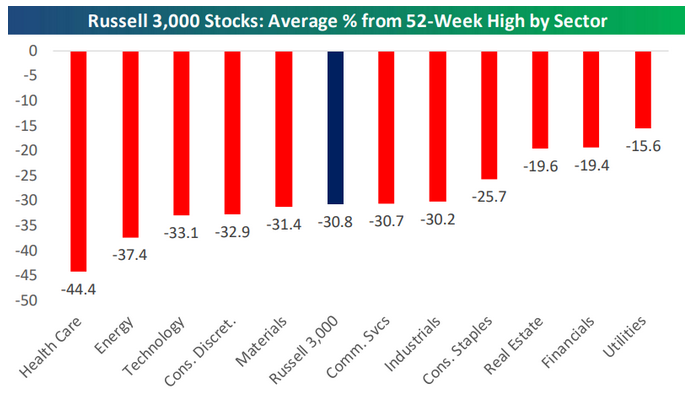

von Sven Weisenhaus Die Aktienkurse in den USA erlebten gestern wieder einen rabenschwarzen Tag und schlossen deutlich niedriger auf neuen Korrekturtiefs: Der Nasdaq Composite verlor dabei in der Spitze fast 5 % (-4,97 %). Beim S&P 500 waren es zeitweise immerhin -3,57 % und beim Dow Jones -2,78 %. Am Ende blieb beim S&P 500 ein Tagesverlust von -2,7 % übrig, womit er den größten Rückgang des Jahres erlitt. Der Nasdaq Composite rutschte am Ende um genau 4,00 % ab und verzeichnete damit den größten Tagesrückgang seit September 2022. Seit den Rekordhochs der US-Indizes summieren sich die Kursverluste nun schon auf Ausmaße, bei denen nicht mehr von Rücksetzern, sondern von Korrekturen gesprochen wird, zumindest beim Technologieindex Nasdaq. Rücksetzer, Korrekturen und Bärenmärkte Kursrückgänge zwischen 5,00 % und 9,99 % werden meist als Rücksetzer bezeichnet. Laut den Experten von Zacks Investment Research treten diese durchschnittlich drei- bis viermal pro Jahr auf. Kursrückgänge zwischen -10,00 % und -19,99 % gelten als Korrekturen und treten durchschnittlich etwa einmal pro Jahr auf. Und ab -20,00 % wird häufig bereits von einem Bärenmarkt gesprochen. Allerdings spricht man eigentlich erst von einem Bärenmarkt, wenn Kurse über einen längeren Zeitraum sinken. Dow Jones mit Rücksetzern Jedenfalls ist der Dow Jones inzwischen mit seiner zweiten Abwärtswelle auf ein neues Korrekturtief gefallen. Am 26. Februar hatte ich geschrieben, dass man mit einem Bruch des 50er Fibonacci-Retracements und somit weiter fallenden Kursen rechnen muss, wenn die Kurse diese Marke erneut anlaufen (grüne Ellipse im folgenden Chart, siehe „Inflationssorgen und schwächelnde Dienstleister in den USA“).  Zwar rutschten die Kurse erst nach einer erneuten Kurserholung und einer damit entstandenen Unsicherheitsformation (blaue Linien) nachhaltiger abwärts, doch mit dem neuen Korrekturtief hat der Index nun seit seinem Rekordhoch bis zum heutigen Tief ein Minus von mehr als 8 % angehäuft (und das niedrigste Niveau seit dem 18. September erreicht).  Aus Sicht der Elliott-Wellen kann man diese Konsolidierung allerdings noch als relativ harmlose ABC-Korrektur nach zuvor sehr starken Kursgewinnen werten. S&P 500 zwischen Rücksetzer und Korrektur Etwas schärfer fiel die aktuelle Abwärtsbewegung des S&P 500 aus. Denn der marktbreite US-Aktienindex war nach einem 5-gliedrigen Anstieg und einer anschließenden kleinen ABC-Korrektur noch auf ein neues Rekordhoch gestiegen, welches sich zuvor schon abgezeichnet hatte (siehe „Neue Zölle – DAX reagiert mit neuem Rekordhoch“), aber als Bullenfalle entpuppte (siehe roter Kreis im folgenden Chart).  Es folgte eine typische starke Bewegung in die entgegengesetzte Richtung, die sich häufig nach Fehlsignalen beobachten lässt. Und mit dieser hat der Index schon fast 10 % verloren (und das niedrigste Niveau seit dem 12. September erreicht). Aus Sicht der Elliott-Wellen könnte man aber auch beim S&P 500 die Kursentwicklung seit dem Hoch des 5-gliedrigen Anstiegs noch als ABC-Formation nach zuvor sehr starken Kursgewinnen werten, hier in Form einer „unregelmäßigen Korrektur“.  Ich würde allerdings nicht darauf setzen, dass diese (ABC-)Korrektur bald endet und sich in Kürze schon ein neuer Aufwärtstrend anschließt, wie es nach der Elliott-Wellen-Theorie zu erwarten wäre. Stattdessen sieht es eher danach aus, als wäre nun endlich die längst überfällige größere Korrektur in Gang kommt. Nasdaq in einer Korrektur Diese läuft beim Technologieindex Nasdaq unterdessen schon. Auch der Nasdaq 100 war am 19. Februar noch auf ein neues Rekordhoch geklettert, was sich aber als Bullenfalle entpuppte. Und mit der typischen starken Bewegung in die entgegengesetzte Richtung wurde die Schwelle von -10 % bereits am vergangenen Donnerstag über- bzw. unterschritten. Mit dem gestrigen Tief summiert sich das Minus sogar schon auf 13,41 % – in 13 Handelstagen.  Diese Korrektur (die wie beim S&P 500 auf das das niedrigste Niveau seit dem 12. September führte) ist die größte seit August 2024. Damals war der Nasdaq 100 um -15,7 % abgerutscht – binnen 18 Handelstagen. Und von den Kursgewinnen, die seitdem erzielt wurden, hat der Index nun 61,80 % korrigiert.  Sollte es nun weiter abwärts gehen, wird damit das nächste bearishe Signal gesendet. Es wäre aber lediglich ein weiteres in einer bereits langen Reihe. Und daher ist auch hier zu erwarten, dass die längst überfällige größere Korrektur in Gang gesetzt wurde und diese wohl noch eine Weile anhält. Beim Nasdaq 100 kann man zunehmend von der befürchteten Topbildung ausgehen (siehe „Nasdaq 100: Statt Trendfortsetzung Topbildung?“). Aber warten wir mal ab, wie die Saisonalität ab Mitte März wieder auf die Aktienmärkte wirkt. Eigentlich sollten die Kurse dann wieder nach oben laufen (siehe „Statt Zöllen könnte die Saisonalität Gegenwind bringen“). Kurserholung als Gegenbewegung fällig Vor allem mit Blick auf den Small-Cap-Index Russell 2000 ist inzwischen eine Kurserholung fällig. Denn er ist seit seinem Höchststand vom letzten November um -17,3 % gefallen. Dabei beschönigen die Verluste der Indizes die Lage noch. Denn im Durchschnitt lagen die Kurse aller Werte im Russell 3.000, der de facto den gesamten Aktienmarkt in den USA umfasst, laut Bespoke Investment am Freitag sogar schon -30,8 % unter seinem jeweiligen 52-Wochen-Hoch.

(Quelle: Bespoke Investment Group) Bei den Sektoren ergibt sich ein ähnliches Bild. Unter den größten Verlierern: Technologiewerte. Tesla halbiert, Meta -20 % Besonders rasant abwärts ging es dabei für den einstigen Highflyer Tesla, dessen Kurs alleine gestern um 15,5 % einbrach. Seit dem Hoch vom 18. Dezember hat sich der Wert des Unternehmens mehr als halbiert.  Das ist nicht das erste Mal. Als Tesla-Aktionär ist man solche Kurskapriolen quasi gewöhnt.  Ich erinnere in diesem Zusammenhang an meine Analyse der Aktien von Meta Platforms vom 18. Februar (siehe „US-Aktien trotz Aufwärtstrendfortsetzung kein Kauf“). Darin war zu lesen, dass die Aktien „auch nach einer Korrektur um 20 % noch relativ hoch bewertet“ wären. . Inzwischen haben die Aktien vom Hoch am 14. Februar mehr als 20 % korrigiert – in nur 15 Handelstagen.  Warum erwähn(t)e ich ausgerechnet -20 %? S&P 500 hat die Hälfte geschafft In der Analyse hatte ich auch noch geschrieben, dass es für den S&P 500 eine Korrektur um mehr als 22 % bedeuten würde, wenn er „nur“ auf seinen langjährigen Durchschnittswert der KGV-Bewertung zurückfallen würde. Davon hat der Index bislang die Hälfte geschafft. Und damit haben sich mehr als 4 Billionen Dollar an Marktwert in Luft aufgelöst. Ein Großteil davon entfällt auf die „Magnificent 7“. Laut den Analysten der DWS haben die 7 Big Techs aus den USA dabei im Durchschnitt einen Kursverlust von 20,3 % erlitten gegenüber ihrem jeweiligen Höchststand. Und sie sind damit schon in einen Bärenmarkt eingetreten. Weil sie aber immer noch relativ hoch bewertet sind, muss man mit weitergehenden Kursverlusten rechnen. Und mich würde es nicht wundern, wenn der S&P 500 am Ende auch noch auf ein Minus von 20 % kommt. Das Ausmaß einer Kurserholung abwarten Vorerst würde ich nun aber nicht mehr auf fallende Kurse setzen. Denn wie ich oben bereits schrieb, ist aus charttechnischer Sicht inzwischen eine Kurserholung fällig. Und ab Mitte März spricht auch die Saisonalität wieder für steigende Kurse. Den Lesern des Chartanalyse-Dienstes „Target-Trend-Spezial“ habe ich daher heute früh dazu geraten, bei einem Short-Trade auf den Nasdaq 100, eingegangen bei 21.200 Punkten, den aktuellen Gewinn zu realisieren. Nun gilt es, eine Kurserholung abzuwarten. Und von deren Kursverlauf kann man ablesen, wie stark bzw. schwach die Bullen und Bären sind. Aus dieser Erkenntnis kann man dann neue Trades ableiten.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|